En général, il vaut mieux ne pas toucher à vos REER avant la retraite. Mais dans certains cas, il peut être avisé de le faire.

L’effet de l’inflation sur vos placements

L’inflation : on en parle souvent depuis quelques années. Elle fait non seulement grimper le coût de l’épicerie, mais elle affecte aussi nos économies et nos revenus de placement. Voici ce que vous devez savoir sur l’inflation, ce qui la cause et ses effets possibles sur vos finances.

Depuis la pandémie, les prix affichés dans les magasins font sursauter. Mais, c’est avant tout à l’épicerie que l’expérience est éprouvante. Les prix des produits alimentaires de base semblent s’envoler de semaine en semaine. Essayons de comprendre le pourquoi de ces hausses de prix.

Depuis le début de 2023, l’inflation au Canada a amorcé un léger ralentissement. Cette baisse survient toutefois après plusieurs mois d’inflation en hausse. La pandémie en est la cause. Elle a alimenté la pénurie de l’offre et la hausse de la demande. Cela a fait grimper le coût de nombreux produits.

Poursuivez votre lecture: Qu’est-ce que l’inflation et comment s’en protéger?

En voici quelques exemples :

- En décembre 2023, le loyer moyen pour un appartement d’une chambre au Canada était de 8,6 % plus élevé qu’en décembre 2022.

- Une location de 2 000 $ au début de la pandémie pouvait atteindre près de 2 178 $ en octobre 2023.

Cela montre combien l’inflation a écorné le budget des ménages canadiens.

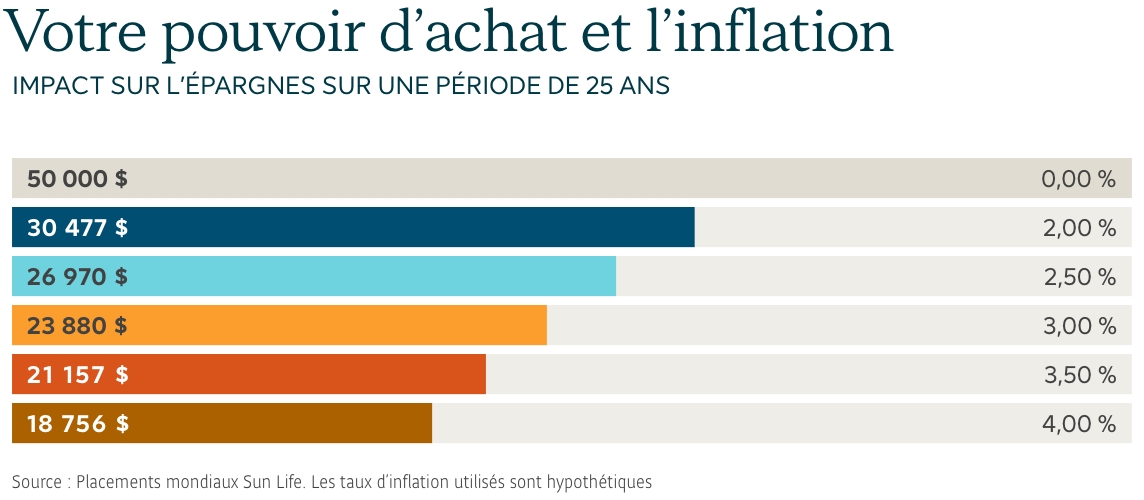

Mais qu’en est-il de l’effet de l’inflation sur vos placements? L’inflation représente une menace « furtive ». Elle gruge chaque jour un peu plus votre épargne et vos revenus de placement.

Pour vous aider à mieux comprendre ce phénomène, nous vous expliquons dans cet article :

- ce qu’est l’inflation;

- ce qui la cause;

- ses effets possibles sur vos finances.

L’inflation érode silencieusement votre pouvoir d’achat

En termes simples, l’inflation représente le rythme d’augmentation du prix des biens et services au fil du temps. L’accélération de l’inflation peut être causée par de nombreux facteurs. Pensons à l’offre insuffisante et la demande en hausse qui ont fait monter le prix du bois d’œuvre. L’inflation peut aussi résulter de la croissance des coûts de production. Cela comprend le coût des matières premières et les salaires.

Cette croissance, ce sont souvent les consommateurs qui la paient. Par exemple, une augmentation du prix du pétrole génère presque tout de suite une hausse du prix de l’essence.

Pour calculer le taux d’inflation canadien, Statistique Canada a créé l’indice des prix à la consommation (IPC). Il reflète l’évolution mensuelle du coût de plus de 700 produits, notamment pour l’alimentation, l’habillement, le logement et l’éducation. Les composantes de l’IPC fluctuent sans cesse. Durant les 43 ans écoulés entre décembre 1980 et décembre 2023 :

- le taux annuel moyen d’inflation au Canada était de 3,08 %;

- ou, selon la Banque du Canada : la valeur de l’argent a chuté de 3,08 % chaque année.

Autrement dit, un bien qui coûte 100 $ cette année coûtera 103 $ l’an prochain. Si vous travaillez, votre salaire pourrait augmenter pour tenir compte de l’inflation. C’est moins vrai si vous êtes à la retraite et avez un revenu fixe sans indexation sur le coût de la vie (ICV). Votre pouvoir d’achat (la quantité de biens et services que vous pouvez acheter) diminuera alors peu à peu avec le temps.

En savoir plus : L’impact possible de l’inflation sur vos objectifs de retraite

Récemment, l’inflation a plus que doublé par rapport au taux moyen. Les gens sont donc plus que jamais attentifs aux prix et tâchent d’en avoir plus pour leur argent.

Quel est l’impact de l’inflation sur les obligations et les décisions de placement?

Nous avons vu comment l’inflation érode votre pouvoir d’achat. Mais comment vos placements résisteront-ils à l’inflation? En bref, tout dépend des placements que vous détenez.

Voyons d’abord la façon dont les obligations réagissent à l’inflation. Les obligations émises par les gouvernements comptent parmi les titres d’emprunt les plus détenus. Ce sont des obligations de grande qualité qui ont un faible taux de défaut. Elles sont notées BBB ou mieux.

Ces titres sont recherchés pour le revenu qu’ils produisent et pour leur profil de risque peu élevé. Par conséquent, les institutions, les caisses de retraite et les gestionnaires de placement s’en servent pour réduire le risque des portefeuilles. Ainsi, pour compenser le risque lié aux actions, un fonds équilibré traditionnel détiendra 40 % d’obligations et 60 % d’actions.

Néanmoins, l’inflation risque de nuire au rendement des obligations de deux façons.

- Premièrement, selon le taux d’intérêt en vigueur. Si votre obligation vous procure 200 $ par année, cette somme vous permettra d’acheter de moins en moins de biens et services d’une année à l’autre.

- Deuxièmement, les obligations souffriront d’une hausse des taux d’intérêt. Une telle hausse peut survenir si la Banque du Canada doit relever son taux directeur. Cette stratégie vise à ralentir l’inflation lorsque celle-ci dépasse le taux cible de 2 %.

Paradoxalement, le prix des obligations baisse quand les taux d’intérêt montent. Les obligations à long terme (20 ans, par exemple) sont plus vulnérables à une hausse des taux. Pourquoi?

Supposons que votre obligation de 20 ans de 10 000 $ est assortie d’un taux nominal de 5 %. Le taux nominal correspond au revenu annuel que vous pouvez vous attendre à recevoir. Si les taux d’intérêt montent, le taux nominal des nouvelles émissions d’obligations de 20 ans sera sûrement plus élevé. Elles auront donc la préférence des acheteurs. Cela réduira la valeur de votre obligation qui se vendra maintenant à escompte.

Il existe cependant des catégories d’obligations indexées sur l’inflation. Les plus répandues sont les obligations à taux variable et les titres du Trésor protégés contre l’inflation.

La majorité des obligations offrent un taux d’intérêt fixe. Mais ces titres sont assortis d’un taux nominal qui varie. Le taux d’intérêt d’une obligation à taux variable est lié à un taux de référence, comme le taux de financement à un jour de la Réserve fédérale américaine (la Fed). Quand le taux de la Fed monte, l’intérêt versé sur une obligation à taux variable augmente lui aussi.

Quel est l’impact de l’inflation sur les actions?

Comme dans le cas des obligations, l’impact de l’inflation sur votre portefeuille d’actions dépend des titres que vous détenez. Commençons par les actions qui versent des dividendes, source de revenu pour de nombreux investisseurs. Le dividende est habituellement versé tous les trimestres. Il correspond à un pourcentage des flux de trésorerie ou des bénéfices de la société. Il se situe souvent entre 1 % et 10 %.

Quel est l’effet de l’inflation sur les dividendes? Certaines sociétés, notamment dans les services publics, peuvent bien performer dans un contexte d’inflation. Cela est dû au fait qu’elles peuvent répercuter la hausse des coûts sur les consommateurs. Elles peuvent ainsi augmenter leur dividende. Par exemple, si l’inflation atteint 3 % et qu’une société fait passer son dividende à 5 %, vous en sortez gagnant.

L’inverse est aussi vrai. Une hausse des coûts provoquée par l’inflation peut forcer une société à abaisser son dividende. Là encore, l’impact de l’inflation dépend du type d’actions détenues dans le portefeuille. C’est pourquoi les gestionnaires de fonds de dividendes analysent attentivement les sociétés avant d’y investir. Ils veulent déterminer si le dividende est durable et s’il risque d’augmenter à la longue.

Poursuivez votre lecture : 10 façons de déjouer l’inflation

Remparts contre l’inflation : produits de base et immobilier

Rappelons que la résistance d’un portefeuille à l’inflation dépend beaucoup des titres qui le composent. Quand l’inflation s’accélère, les gestionnaires de portefeuille vont investir dans des sociétés de services publics ou dans la fabrication de produits essentiels. Ils pourront ainsi répercuter les hausses de coûts sur les consommateurs.

Les gestionnaires peuvent aussi investir dans des catégories d’actif particulières, comme les infrastructures et les actifs réels. Ces secteurs ont traditionnellement affiché une bonne tenue en période d’inflation. Par exemple, le Régime de pensions du Canada a un portefeuille très diversifié.

Les fiducies de placement immobilier (FPI) se négocient comme des actions. Elles sont traditionnellement considérées comme un rempart contre l’inflation. En effet, la valeur d’actifs physiques comme une maison augmente souvent à un rythme égal ou supérieur au taux d’inflation. C’est en partie parce que l’offre est fréquemment inférieure à la demande de logements pour usage personnel et locatif. De plus, l’inflation devient l’alliée des acheteurs de maison qui souscrivent un prêt hypothécaire à taux fixe. Comme les salaires augmentent avec l’inflation, le coût fixe du prêt devient plus facile à gérer.

En général, les matières premières augmentent lorsque l’inflation s’accélère. Ce fut le cas en 2022. Les matières premières ont rapporté 22 %, ce qui en fait la classe d’actifs la plus performante (en anglais). Un autre exemple est celui des prix de l’énergie, qui évoluent généralement dans le même sens que l’inflation. L’énergie a été l’une des rares catégories à mieux performer parmi les 11 secteurs de l’indice S&P 500 en 2022. Alors que l’indice a chuté de 18,1 %, le secteur de l’énergie a bondi de 54 % au Canada, apportant un répit bienvenu dans ce contexte inflationniste.

Pour contrer l’inflation, il faut un plan

Nous avons vu que l’inflation peut éroder votre pouvoir d’achat. Nous savons maintenant que la composition de votre portefeuille compte quand la hausse des prix s’accélère. C’est pourquoi il vaut mieux rencontrer un conseiller. Cette personne saura évaluer votre situation financière et vous suggérer des stratégies d’atténuation du risque posé par l’inflation.

L’inflation et votre retraite vous inquiètent?

Un conseiller peut vous aider à élaborer un plan qui vous protégera de l’inflation.

Cet article ne vise qu’à fournir des renseignements d’ordre général. La Sun Life du Canada, compagnie d’assurance-vie n’offre pas de conseils juridiques, comptables ou fiscaux ni d’autres conseils professionnels. Au besoin, veuillez consulter un professionnel spécialisé qui fera un examen approfondi de votre situation juridique, comptable et fiscale.

Cet article ne vise qu’à fournir des renseignements d’ordre général. Il ne prétend pas être un avis médical ni remplacer les conseils d’un professionnel de la santé.