L'établissement d'un régime enregistré d'épargne-retraite (REER) pourrait être l'une des démarches les plus importantes que vous entreprendrez sur le plan financier. En effet, il n'existe pas de meilleur moyen pour réduire votre revenu imposable et épargner en vue de la retraite. Voici quelques conseils pratiques sur les REER pour vous aider à faire croître votre épargne.

Conseils sur les REER

Commencez à cotiser tôt

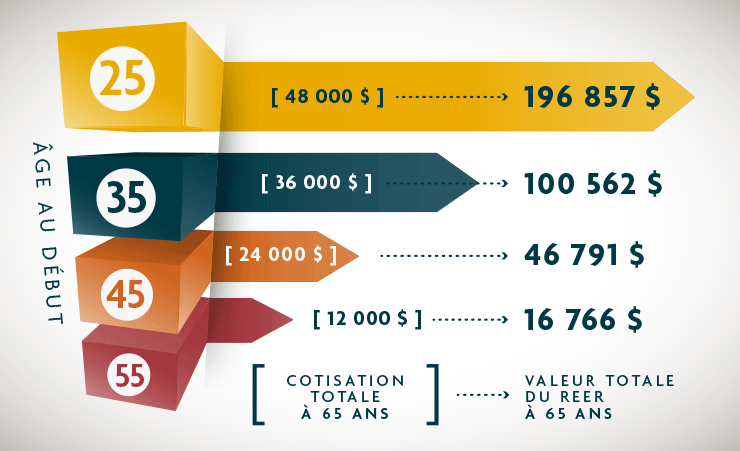

L'élément clé d'un REER bien garni est la croissance. Cette croissance, vous la réaliserez grâce à vos cotisations et au rendement de vos placements. Plus votre argent sera placé longtemps, plus il aura de temps pour croître.

Voici un exemple :

Avec une cotisation de 100 $ par mois, à un rendement annuel de 6 %, des cotisations totales de 48 000 $ produisent presque 197 000 $ en 40 ans. C'est l'avantage d'investir pendant une longue période.

N'oubliez pas qu'il s'agit d'un exemple et que le rendement n'est pas garanti.

Et si vous attendez? Pour avoir le même montant à 65 ans, en supposant le même rendement annuel de 6 %, vous devrez augmenter vos cotisations mensuelles.

Pour atteindre 197 000 $ :

Âge au début

35

45

55

Cotisation mensuelle

195 $

420 $

1 175 $

Laissez la magie du temps travailler pour vous. Investissez ce que vous pouvez le plus tôt possible. À la retraite, vous vous en féliciterez.

Autres conseils sur les REER

Êtes-vous de ces gens qui doivent racler les fonds de tiroir pour cotiser à votre REER à la fin de février? C'est quand même mieux que ne pas cotiser du tout, mais vous ne tirez pas le meilleur parti de votre argent de cette façon.

Évitez l'agitation du moment

Les marchés seront peut-être à la hausse… les taux d'intérêt seront peut-être bas. Si vous faites une seule grosse cotisation à votre REER en février, vous n'aurez d'autre choix que d'accepter les conditions du marché telles qu'elles seront à ce moment-là.

Ayez une meilleure maîtrise sur vos placements. Établissez un plan et investissez en conséquence. Ce sera moins stressant pour vous et, à long terme, ce sera plus avantageux.

Échelonnez vos placements sur toute l'année

C'est plus facile d'investir de petits montants. Faites en sorte que vos cotisations soient retirées de votre compte bancaire le jour de votre paie. Vous serez surpris par la croissance rapide de votre REER et vous n'aurez pas besoin de courir çà et là pour trouver une grosse somme d'argent en février.

N'oubliez pas qu'en cotisant à votre REER, vous investissez pour votre style de vie futur. Grâce aux facteurs «croissance» et «temps», petit montant deviendra grand.

Beaucoup de gens sont d'accord qu'il est préférable de garder son argent plutôt que de le donner au gouvernement. C'est ce que vous faites quand vous investissez votre argent dans un placement à imposition différée, comme un REER.

Les REER ont des avantages indéniables

Les REER vous permettent de bâtir votre épargne-retraite plus rapidement.Si vous décidiez de déposer 1 000 $ de votre revenu en vue d'amasser une somme pour votre retraite et si votre palier d'imposition combiné était de 40 %, il ne vous resterait que 600 $ à investir. Par contre, un REER vous permet d'investir ces 1 000 $ immédiatement.

Votre revenu total est réduit du montant que vous investissez dans votre REER. En réduisant votre revenu, vous réduisez aussi votre impôt et vous gardez plus d'argent dans vos poches.

Jusqu'ici ça va, mais qu'en est-il des impôts?

Vous aurez quand même des impôts à payer. Mais à la retraite, grâce à une bonne planification, vous pourriez vous trouver dans un palier d'imposition inférieur à celui de vos années de travail. Si c'est le cas, votre taux d'imposition sera plus bas et vous pourrez garder plus d'argent.

Emprunter pour cotiser à votre REER peut réduire votre revenu imposable et augmenter votre remboursement d'impôt.

C'est un excellent moyen d'accroître votre épargne-retraite si vous n'avez pas cotisé régulièrement au cours de l'année. Et en utilisant votre remboursement d'impôt pour éliminer une partie du prêt, vous pourriez réduire vos paiements et, par le fait même, l'intérêt total payé sur le prêt.

Vous pouvez également verser votre remboursement d'impôt directement dans votre REER afin d'avoir une longueur d'avance sur vos cotisations de l'an prochain. Si vous combinez cette stratégie avec un plan de cotisation par achats périodiques, vous n'aurez pas à emprunter l'an prochain.

Les prêts REER peuvent être une bonne solution pour bâtir votre épargne. Parlez à votre conseiller pour déterminer si un prêt REER vous conviendrait.

Si vous accusez un retard dans vos cotisations REER, une bonne façon de vous rattraper est de demander un prêt REER.

Il est mieux pour vous de verser à votre REER le maximum autorisé par le gouvernement. Mais si vous ne pouvez pas atteindre ce maximum à une année donnée, vous pouvez reporter indéfiniment vos droits de cotisation à des années ultérieures.

La logique du prêt REER est simple : empruntez pour maximiser vos cotisations REER. Utilisez ensuite le remboursement d'impôt pour réduire votre emprunt et le rembourser plus rapidement. L'argent investi commence à rapporter immédiatement.

L'échelonnement est une technique utilisée pour gérer la fluctuation des taux d'intérêt. Un versement est réparti également entre cinq certificats de placement garanti (CPG) d'une durée allant de 1 à 5 ans. À l'échéance de chacun des CPG, vous réinvestissez les fonds pour cinq autres années

Cette technique fait en sorte qu'un placement arrive à échéance chaque année, ce qui réduit le risque lié aux taux d'intérêt et vous permet d'avoir accès à des liquidités dans votre portefeuille.

Voici un exemple :

Votre placement initial est de 10 000 $.

Vous divisez ce montant en cinq placements distincts, de 2 000 $ chacun.

Vous investissez chaque tranche de 2 000 $ pendant un terme différent : 1 an, 2 ans, 3 ans, 4 ans et 5 ans.

Lorsque votre premier placement arrive à échéance au bout d'un an, vous réinvestissez les 2 000 $, plus les intérêts accumulés, dans un placement de 5 ans.

Chaque année, un de vos placements arrive à échéance. Vous le réinvestissez alors dans un placement de 5 ans – ceci afin de bénéficier, éventuellement, d'un taux d'intérêt supérieur et de continuer à profiter du système d'échelonnement.

Les avantages de l'échelonnement

La sécurité des CPG :

- Moins de risque concernant les taux d'intérêt. Vous réduisez les risques de placement en investissant à intervalles réguliers. Votre portefeuille arrive à échéance une portion à la fois. Cette stratégie vous permet de limiter votre exposition aux éventuelles fluctuations des taux d'intérêt.

- Optimisation des taux d'intérêt à long terme. Si vous réinvestissez vos placements qui viennent à échéance dans des produits d'une durée de cinq ans, vous pouvez tirer parti de la possibilité d'obtenir des taux d'intérêt plus élevés. En règle générale, les placements à long terme offrent des taux d'intérêt plus intéressants.

- Tranquillité d'esprit offerte par les rendements garantis. C'est rassurant de savoir que vos placements fructifient à un taux d'intérêt constant et qu'à la fin du terme vous recevrez un montant garanti.

La souplesse voulue pour saisir les occasions de placement et mieux répondre à vos besoins financiers :

- Réagir aux changements de taux d'intérêt. Chaque année vous avez accès à 20 % de vos placements. Vous pouvez faire des placements à long terme si les taux d'intérêt sont intéressants. Par contre, s'ils chutent ou stagnent momentanément, vous minimisez vos risques puisque ce ne sont que 20 % de vos placements qui arrivent à échéance.

- Plus de disponibilité. Chaque année, une partie de vos placements arrive à échéance et vous avez donc la possibilité de dépenser ce montant, au besoin. Vous pouvez aussi décider de le réinvestir.

- Dates d'échéance au choix. Vous pouvez planifier les dates d'échéance en fonction de besoins bien précis : un achat important, une occasion spéciale, les études ou encore un mariage.

Nous savons tous que le gouvernement établit ses tables d'impôt selon une règle très simple : plus vous gagnez d'argent, plus vous payez d'impôt. Cependant, dans certaines circonstances, si vous cotisez à un REER de conjoint dès aujourd'hui, vous pouvez réduire vos impôts à la retraite.

En fractionnant vos cotisations entre votre REER et celui de votre conjoint, leur valeur augmentera parallèlement durant vos années de travail. Lorsque vous prendrez votre retraite, vous et votre conjoint pourrez retirer des fonds de vos REER respectifs et vous serez imposés individuellement.

Par exemple, si vous décidez tous les deux de jouir d'un revenu combiné de 50 000 $ provenant de votre épargne-retraite en répartissant les retraits parmi vos comptes respectifs, chacun de vous restera dans le palier d'imposition des particuliers ayant un revenu de 25 000 $.

Il n'y a aucune restriction quant au montant que vous pouvez cotiser au REER de conjoint tant que vous ne dépassez pas votre propre plafond de cotisation. D'autre part, vos cotisations ne réduisent pas le plafond de cotisation de votre conjoint.

La répartition de l'actif est une méthode scientifique de placement qui tient compte de vos objectifs et de votre tolérance au risque.

En matière de placements, il y a des règles générales que tout le monde connaît, mais que peu de gens mettent réellement en pratique :

- Prévoir le comportement du marché est essentiellement impossible et ne devrait pas constituer une stratégie à long terme.

- Les risques de placement sont bien réels; n'acceptez que le degré que risque que vous êtes prêt à tolérer.

- Les gestionnaires professionnels de fonds en savent plus que vous. C'est pourquoi ils en font leur profession.

Comment investir en suivant la stratégie de la répartition de l'actif

- Travaillez avec votre conseiller pour déterminer à quelle catégorie d'investisseur vous appartenez (nous avons un questionnaire!).

- Votre conseiller peut vous aider à investir dans des catégories d'actif différentes (quasi-espèces, produits à intérêt garanti, actions, etc.) et ainsi diversifier votre actif tout en tenant compte du niveau de risque que vous pouvez tolérer.

- Laissez les professionnels se charger des prendre les décisions de placement au jour le jour.

En fait, la volatilité des marchés est l'amie des investisseurs avisés.

La méthode d'achats périodiques par sommes fixes est une stratégie qui a fait l'objet de nombreuses études. Elle tire avantage de la volatilité des marchés et produit des rendements plus élevés à long terme que le placement d'une somme globale, tout en réduisant les coûts unitaires.

Ça vous semble trop compliqué? Comment pouvez-vous intégrer cette méthode dans la planification de vos placements? Comment mettre en œuvre la méthode d'achats périodiques par sommes fixes? C'est facile.

Lorsque vous établissez un plan de placements automatiques selon lequel vous investissez régulièrement de petits montants dans un fonds tout au long de l'année, vous utilisez la méthode des achats périodiques par sommes fixes.

Votre argent achète plus de parts lorsque le marché est à la baisse. Lorsque le marché est à la hausse, le rendement sur ces parts augmente, donc il y a de bonnes chances que la valeur totale de votre portefeuille augmente aussi.

Plus la valeur de votre portefeuille sera élevée, meilleur sera votre style de vie à la retraite. N'est-ce pas là votre rêve?

Obtenez des conseils avisés

Un conseiller comprend le fonctionnement des REER et peut vous expliquer comment structurer vos cotisations et choisir vos placements afin de tirer pleinement profit des avantages de ce puissant instrument d'épargne. Parlez à votre conseiller ou trouvez un conseiller dès aujourd'hui pour savoir comment un REER cadre avec Mon argent pour la vie, l'approche personnalisée de la Financière Sun Life pour la planification de la vie financière et de la retraite.

Outils et ressources

Seuls les conseillers qui détiennent le titre de planificateur financier au Québec (Pl. Fin.) ou, en dehors du Québec, de planificateur financier agréé (CFP) ou de conseiller financier agréé (CH.F.C.) ou un titre équivalent sont habilités à porter le titre de planificateur financier.